- 仮想通貨の海外取引所の税金は?

- 仮想通貨の海外取引所の税金はバレない?

- 抜け道やタイミング・計算方法は?

海外の仮想通貨取引所を利用する中で、取引で得た利益の税金について不安を感じる方も多いのではないでしょうか。

海外の仮想通貨取引所で利益を上げた際には、税金を納める必要があります。また、抜け道等の裏技も存在しないため、脱税は直ぐにバレるでしょう。

本記事では、海外の仮想通貨取引所の税金や税務調査のリスク、確定申告のコツまで、海外取引所の利用者が知っておくべき税務の重要ポイントを徹底解説します。

編集長

編集長海外取引所の利用時に税金のことで悩まないよう、ぜひ参考にしてください!

なお、まだ海外取引所で口座開設していない方は、「仮想通貨海外取引所ランキング!おすすめ比較12選」を参考にご覧ください。

仮想通貨の海外取引所の税金はバレない?

仮想通貨の海外取引所の税金は、ばれます。

仮想通貨の海外取引所を利用していても、そこで得た利益は税務当局に知られる可能性が十分にあるからです。

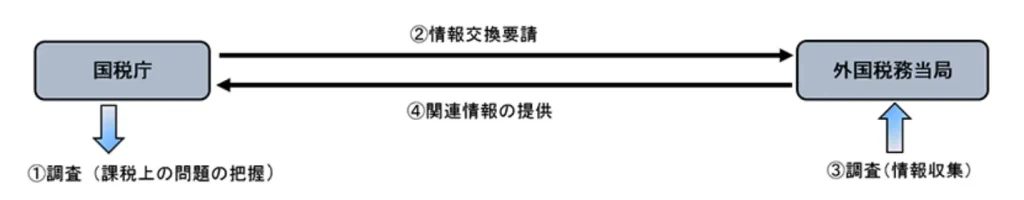

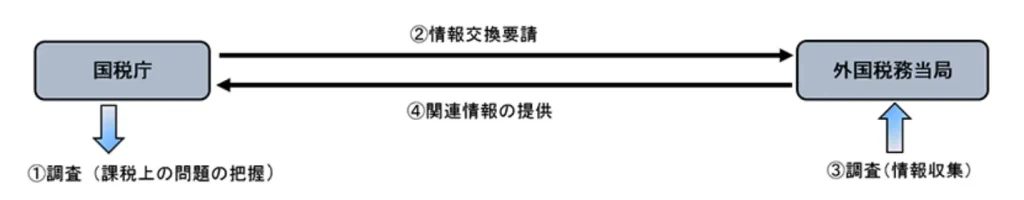

日本の国税庁は、各国の税務当局と情報交換を行う権限を持っています。つまり、あなたが利用している海外取引所から、取引データを入手することができるのです。

さらに、海外取引所に送金した履歴や、そこから日本の銀行口座に送金された記録なども、税務調査の手がかりになります。

したがって、海外取引所を利用していれば税金がばれないと考えるのは危険です。

利益が出た時点で、税務申告をする必要があることを忘れないようにしましょう。正直に納税することが、トラブルを避ける一番の近道なのです。

ボーナスのみを利用して入金不要で仮想通貨を取引したい方は、「海外仮想通貨取引所の口座開設ボーナス・入金キャンペーン【2026年最新】」を参考にしてください。

仮想通貨の海外取引所で税金を払わないリスクと罰則

海外の仮想通貨取引所を利用していると、税金の申告義務がないと思い込んでしまうかもしれません。

しかし、日本に住んでいる以上、国内外問わず全ての所得を申告する必要があります。

海外取引所で得た利益についても例外ではありません。利益が発生した時点で課税対象となるため、きちんと申告する必要があるのです。

もし申告を怠れば、脱税となり重いペナルティを課される恐れがあります。

国税庁は海外取引所の利用状況を把握する手段を持っています。

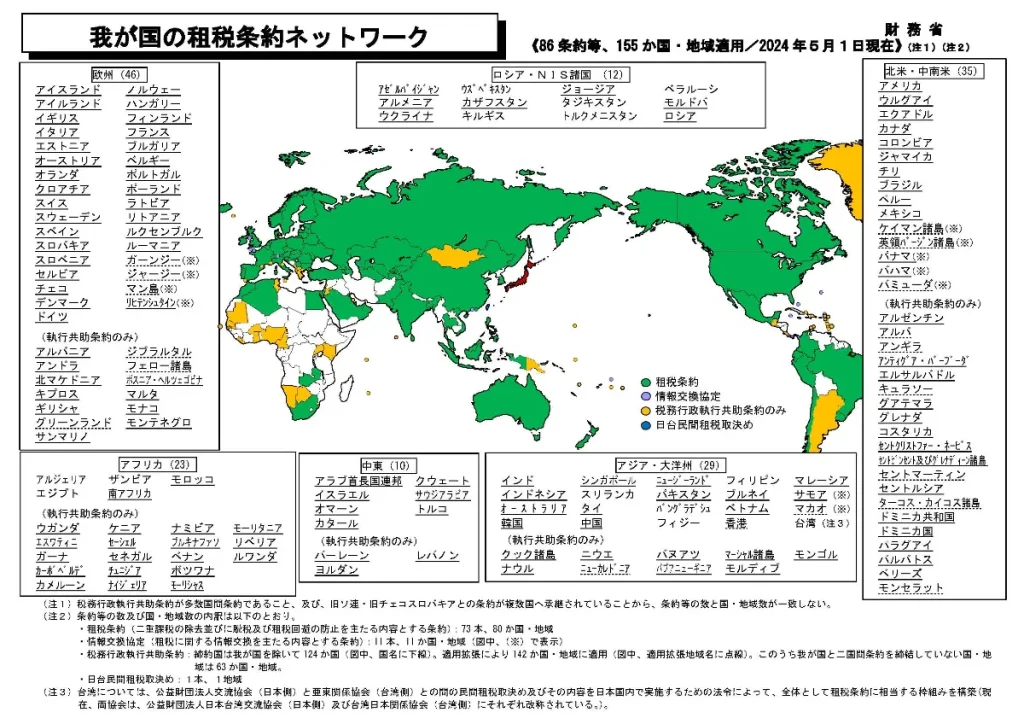

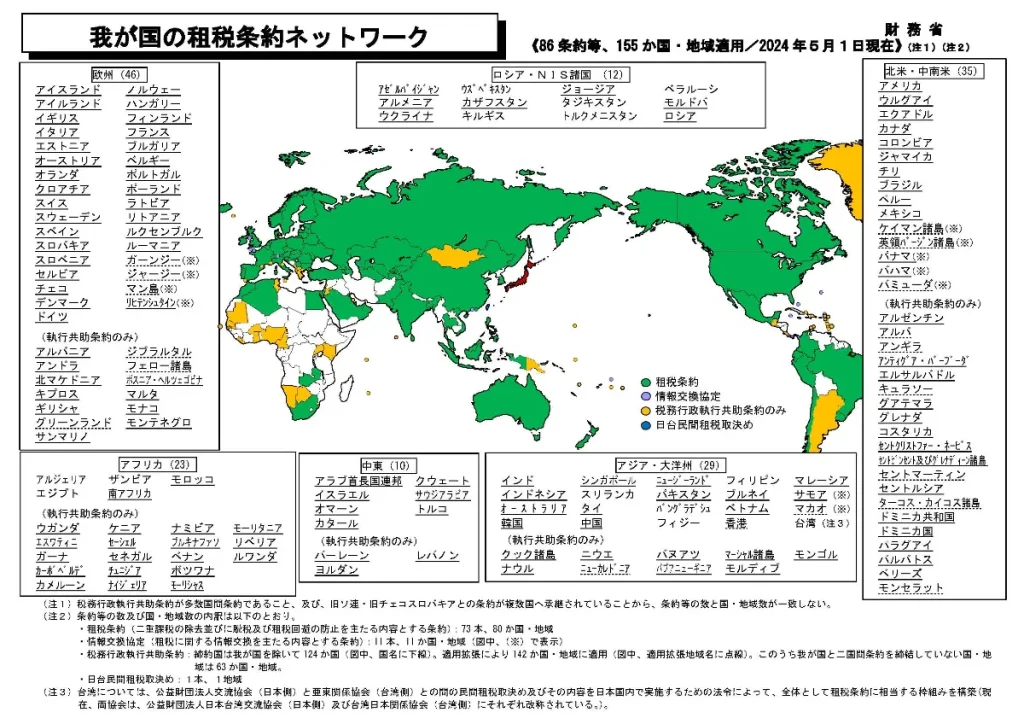

各国と結んでいる租税条約により、取引所からの情報提供を受けることが可能なのです。

また、利用者の送金履歴などから取引の事実が発覚するケースもあります。

海外取引所は「税金がかからない」は間違い

「海外取引所を使えば税金を払わなくていい」というのは全くの勘違いです。

居住者は国内外のすべての所得を申告しなくてはならず、例外はありません。

海外取引所の利用自体は違法ではありませんが、そこで得た利益を申告しないのは立派な脱税行為に当たります。

利用するからには、日本の税法に基づいてしっかりと納税する姿勢が求められるのです。

また、海外取引所の取引が把握されないと思うのも甘いでしょう。

国税庁には、租税条約で情報を入手する権限が与えられています。

利用者のデータを税務当局間でやり取りし、課税漏れを発見することは十分に可能なのです。

日本の居住者は国内外の所得をすべて申告する義務がある

日本国内に住所があるか、1年以上居所がある個人は、税法上「居住者」とされています。

居住者には、国内および国外で得たすべての所得を申告・納税する義務が課されます。

これは仮想通貨取引で得た所得も同様です。海外取引所を利用していても、利益が出た時点で雑所得として申告しなければなりません。

雑所得は他の所得と合算して総合課税の対象となります。

利益が大きければ税率も高くなるため、しっかりと申告して適正な納税を心がけましょう。

申告しない場合、脱税になりペナルティを課される可能性も

仮想通貨取引による所得の申告を故意に怠った場合、脱税として厳しい罰則の対象となります。

悪質な場合には刑事告発を受け、懲役刑に処される可能性もあるのです。

申告漏れが発覚すれば、本来の税額に加えて延滞税や重加算税などのペナルティが科されます。さらに数年分の過去にさかのぼって課税される恐れもあり得るでしょう。

こうしたリスクを冒してまで、脱税を図るのはおすすめしません。

面倒でも、海外取引所の取引履歴を必ず申告しましょう。

海外取引所の利用が国税庁にバレる可能性は十分にある

「海外取引所の利用なんて国税庁には分からないはず」と高をくくるのは禁物です。

脱税を見抜く税務当局の目は厳しく、様々な方法であなたの取引履歴を把握しているかもしれません。

まず、国税庁は各国と租税条約を結んでおり、必要に応じて情報交換を行うことが可能です。あなたが利用している海外取引所のデータを入手し、課税漏れを発見する可能性は十分にあるのです。

また、取引所への入金や出金の記録から、取引の事実が明らかになるケースもあります。

クレジットカードの利用明細や送金履歴は、脱税の有力な証拠となり得ます。

国税庁は各国と租税条約を結んでおり情報交換が可能

国税庁は、脱税を防ぐために各国の税務当局と協力関係を築いています。

あなたが利用する海外取引所の所在地とも、租税条約を結んでいる可能性が高いのです。

条約があれば、その国の税務当局に情報提供を要請し、利用者の取引データを入手することができます。

さらに、外国税務当局の調査官が直接事情聴取を行い、得られた情報を国税庁に提供するケースもあるといいます。

こうした国際的な連携により、海外取引所の利用者を効率的に調査できるのです。

クレジットカードや銀行送金の履歴から取引がバレるケースも

クレジットカードで海外取引所に入金していませんか?

もしそうなら、その記録から簡単に取引の事実が明るみに出る恐れがあります。

また、取引所からの出金を日本の銀行口座で受け取っている場合も同様です。送金履歴から原資が仮想通貨取引であると明らかになれば、一発でバレてしまいます。

国税庁はこうした資金の流れを分析して脱税を発見します。

取引所との直接的なやり取り以外からも、課税対象を割り出す手段を持っているのです。

なお、海外取引所のクレジットカード決済については「海外取引所の仮想通貨をクレジットカードで購入する方法!禁止事項やおすすめの取引所も紹介」で詳しく解説しているので参考にしてください。

仮想通貨の税務調査が本格化!過去の申告漏れにも注意

国税庁は近年、仮想通貨ユーザーへの税務調査を強化しています。

業者に対する指導や情報収集を積極的に行い、申告漏れの摘発に乗り出しているのです。

特に過去数年間の申告内容が精査の対象となっており、さかのぼって多額の追徴課税を受けるケースが報告されています。

過去の申告で仮想通貨所得を過少に見積もっていた人は、今から修正申告を検討した方が賢明かもしれません。

自主的に申告した場合のペナルティは軽減される傾向にあります。

国税庁が仮想通貨の税務調査を強化している

仮想通貨取引への課税漏れを防ぐため、国税庁は税務調査の対象を大幅に広げています。

これまで申告を求めていなかった少額取引者にも、積極的に照会を実施しているのです。

さらに、国内の取引所に対して利用者情報の提出を求めるなど、課税インフラの強化を進めています。各取引所の内部データをチェックし、申告漏れのユーザーを割り出す方針のようです。

調査対象となった場合、取引履歴の提出を求められ、申告内容との乖離を指摘される恐れがあります。

心当たりのある方は、早めの自主申告をしましょう。

過去数年分の申告漏れがバレると多額のペナルティを課される恐れ

国税庁は過去数年分の取引データも遡って精査しており、申告漏れが数年続いていたことが発覚すれば、多額の追徴課税を受ける恐れがあります。

脱税に対する罰則は年々厳しさを増しており、悪質な申告漏れには刑事告発を視野に入れた対応も取られ始めています。

国外財産調書の提出義務に違反していたことが明らかになれば、より重いペナルティが科される可能性もありますので注意が必要です。

仮想通貨の海外取引所での利益にかかる税金の基礎知識

仮想通貨で利益を出した場合、国内取引所だろうと海外取引所だろうと関係なく、申告分離課税ではなく総合課税の雑所得として確定申告しなければなりません。

日本の居住者が稼いだ所得に対しては、たとえそれが海外で行われた取引であったとしても、日本の所得税が課税されるのです。

雑所得は、利益額が大きくなればなるほど高い税率が適用される仕組みになっています。

利益が出た場合は所得を正しく計算し、適切に申告することが重要です。

仮想通貨の税金は「雑所得」として申告・納税が必要

仮想通貨取引で利益が出た場合、それは税務上の「雑所得」に区分されます。

つまり、給与所得やビジネス収入など、他の所得と合わせて税率が決まる総合課税の対象となるのです。

そのため、確定申告の際は仮想通貨以外の所得も含めた年間所得金額を計算し、それに応じた税率で納税額を算出する必要があります。

雑所得については、損益通算が認められていません。

したがって仮想通貨の損失を、他の所得と相殺して税額を減らすことはできないのです。

損失が出た年は、翌年以降に繰り越すこともできません。

国内外の取引所を問わず、利益が発生した時点で課税対象に

国内の取引所を使おうと、海外の取引所を使おうと、仮想通貨で利益が出た時点で所得税の課税対象になります。

日本に住んでいる以上、国外取引だから税金はかからないということはないのです。

利益の具体的な発生タイミングは、売却して確定した時だけでなく、新たな通貨に乗り換えた時点や、商品の購入に利用した時点でも認定されます。

いずれも、その時の時価を基準に利益額が計算され、課税されることになります。

海外取引所を使う人は、こうした課税ルールを正しく理解する必要があるでしょう。

損益通算はできず、他の所得と合算して税率が決まる

仮想通貨取引で損失が出たとしても、他の所得と損益通算することはできません。

不動産所得の赤字を仮想通貨の黒字と相殺するようなことは認められていないのです。

あくまで雑所得は総合課税なので、利益が出ても損失が出ても、他の所得と合算して税率が決まります。

給与などの金額が多ければ、仮想通貨の利益にかかる税率も自然と高くなるでしょう。

したがって、節税を意識するなら、所得全体のバランスを考えた取引を心がける必要があります。

利益が偏って発生しないよう、分散投資を意識するのも一案かもしれません。

仮想通貨の税率は最大約55%!利益額によって変動

仮想通貨取引による雑所得は、他の所得と合算して課税されるため、利益額が大きくなればなるほど高い税率が適用されることになります。

この税率は所得税と住民税を合わせて最大約55%にも上ります。

例えば、年収1,000万円のサラリーマンが、さらに仮想通貨で1,000万円の利益を出したとします。

この場合、所得税の税率は40%、住民税の税率は10%となり、合計で約55%の税金を納めることになるのです。

利益が大きければ大きいほど、手元に残る金額は少なくなる計算です。

利益の使い道を検討する際は、この高い税率も念頭に置いておく必要があります。

利益が大きいほど、税率は累進して高くなる

仮想通貨取引の利益にかかる税率は、所得金額に応じて累進的に高くなる仕組みになっています。

利益が大きければ大きいほど、適用される税率は高くなるのです。

所得税の税率は5%から45%までの7段階に分かれており、1,000万円を超える部分は40%の税率が適用されます。これに住民税10%を加えると、最高税率は55%にも達します。

もし数千万円規模の大きな利益を出してしまった場合、半分以上を税金として納めなければならないことを覚悟する必要があるでしょう。

所得税と住民税を合わせると、最大約55%の税率に

仮想通貨の利益にかかる税金は所得税だけでなく、住民税も合わせて考える必要があります。

所得税の最高税率が45%、住民税の税率が10%なので、両者を合計すると最大約55%もの税率になってしまうのです。

利益が1億円を超えるような場合、そのうち5,000万円以上を税金として納めることになります。利益の使い道を考える際は、この納税資金を考慮に入れなければなりません。

税金対策を意識するなら、利益が特定の年に集中しないよう平準化を図るのも一案です。

長期的な視点を持ち、計画的な取引を心がけるようにしましょう。

仮想通貨の税金が発生するタイミング

仮想通貨で利益が出たと言っても、それがすぐに税金の対象になるわけではありません。

利益の具体的な発生時期を正しく認識し、課税のタイミングを見極める必要があります。

売却時の他、購入時や他の通貨と交換した時点でも課税される

仮想通貨の売却益に税金がかかるのは当然ですが、それ以外のタイミングでも課税される可能性があります。

例えば、ある通貨を売って別の通貨を買った場合、売った時点の利益に対して課税されるのです。

さらに、仮想通貨で商品を購入した場合も、購入時の通貨の時価と取得価格の差額が利益となり、課税対象になります。

このように、売却時だけでなく通貨の移動や使用時にも税金が発生する点には注意が必要です。

取引の都度、適切に利益を計算して記録しておきましょう。

海外取引所の独自トークンで受け取るエアドロップも課税対象

海外の取引所が実施するエアドロップで、独自トークンを受け取った場合も課税対象となります。

受け取った時点のトークンの時価が、そのまま所得となるのです。

例えば、時価10万円相当のトークンをエアドロップで受け取ったら、その10万円が雑所得として課税されます。

トークンの価値は変動するため、将来売却した際の値上がり益や値下がり損も合わせて計算する必要があります。

海外取引所の特典に気を取られるあまり、税金の存在を忘れないようにしたいものです。

海外取引所の仮想通貨税金を計算する具体的な方法

海外取引所を利用している場合、そこでの取引履歴をもとに正しい所得を計算し、申告する必要があります。

具体的な手順は次の通りです。

まず、取引履歴をダウンロードし、売買のタイミングと価格、手数料などを細かく記録します。その上で、総平均法や移動平均法を用いて、各取引の利益を算出するのです。

この作業は手計算で行うには非常に手間がかかるので、Gtaxのような自動計算ソフトの利用がおすすめです。

以下では、仮想通貨税金を計算する具体的な方法を解説します。

海外取引所の取引履歴を漏れなくダウンロード

海外取引所を利用している場合、まずは取引履歴を漏れなくダウンロードすることが重要です。

この記録をもとに、各取引の損益を計算する必要があるためです。

ダウンロードする際は、CSV形式など汎用性の高いデータ形式を選ぶとよいでしょう。

これらのデータを、Gtaxなどの計算ソフトに取り込めば、簡単に所得を算出できます。

しかし、中には取引履歴のダウンロードに対応していない取引所もあります。

利用開始前に、必ずデータのエクスポート機能を確認しておくことが大切です。

CSV形式などでダウンロードできるか、事前に確認しておく

海外取引所を利用する際は、取引履歴をCSV形式などの汎用的なデータ形式でダウンロードできるか、必ず確認しておきます。

プログラムで読み取れる形式であれば、Gtaxなどのソフトに取り込んで自動計算ができるため、手間を大幅に省くことができるのです。

中には独自フォーマットでしか出力できない取引所や、そもそもダウンロード機能がない取引所もあります。

そのような取引所は、確定申告での利用には不向きだと言えるでしょう。

古い取引履歴が突然消えることを考慮して定期的にダウンロード

海外取引所の中には、一定期間が経過すると古い取引履歴を削除してしまうところがあります。

確定申告に必要なデータが突然入手できなくなる危険性があるのです。

また、取引所が閉鎖してしまえば、それまでの取引履歴もすべて失われてしまいます。

そのような事態を避けるため、取引履歴は定期的にダウンロードし、手元に保管しておくことが重要です。

データをこまめに入手し、外部ストレージにバックアップしておきましょう。

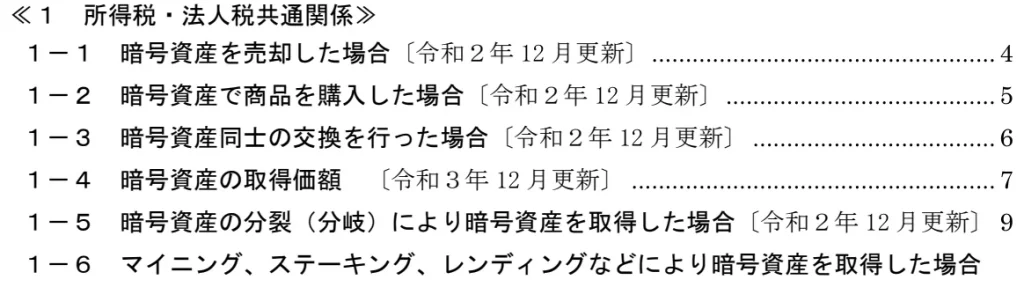

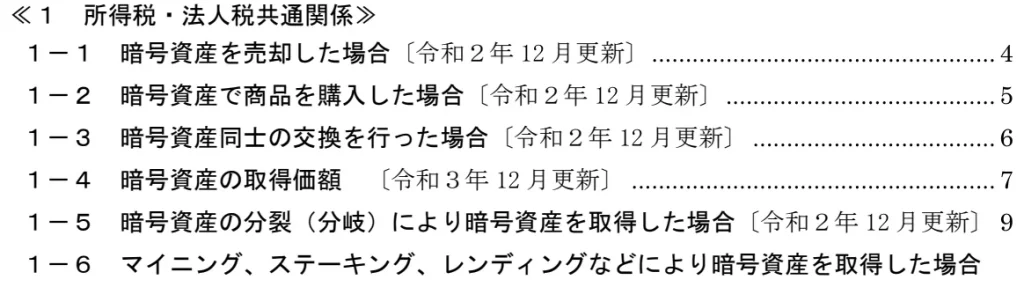

仮想通貨の損益計算は「総平均法」か「移動平均法」

仮想通貨の損益計算には、「総平均法」と「移動平均法」の2つの方法があります。

どちらを採用するかで、計算結果に違いが出てきます。

総平均法とは?

総平均法は、これまでに取得したすべての通貨の平均取得単価をもとに計算する方法

総平均法は、含み益に対する課税を避けられるメリットがある一方、簡易的な計算方法ゆえに税務署から指摘を受けるリスクもあります。

移動平均法は?

移動平均法は売却時点での平均取得単価を算出する方法です。

売却のたびに平均単価を更新していくため、手間はかかりますが、税務署に認められやすいとされています。

各計算方法のメリットとデメリットを具体的に見ていきましょう。

総平均法は計算が簡単だが、含み益課税のデメリットも

総平均法は計算が簡単な一方、所持している通貨の含み益に対しても課税されるデメリットがあります。

含み益課税とは?

含み益課税とは、売却していない通貨の評価益に対しても税金がかかること。

簡単に計算できる反面、含み益課税により思わぬ税負担が生じる可能性があるのです。

また、総平均法は簡易的すぎるとして税務署に否認されるリスクもあります。

計算方法の選択は慎重に行う必要がありそうです。

移動平均法は時価に近い計算だが、1年間同じ方法を継続する必要あり

移動平均法は、売却時点に応じて平均取得単価を変動させる方法です。

そのため、総平均法と比べると時価に近い計算結果が得られるのが特徴です。

また、移動平均法で計算した場合、原則として1年間は同じ計算方法を継続しなければなりません。年度の途中で総平均法に変更することは認められていないのです。

そのため、年初に計算方法を慎重に選び、年間を通してその方式で損益を算出する必要があります。

メリットとデメリットを比較し、自身に合った方法を選択しましょう。

損益計算は「Gtax」などのツールの活用がおすすめ

海外取引所を利用している場合、取引履歴が膨大になり損益計算が非常に面倒になります。

そこで活用したいのが、Gtaxのような自動計算ツールです。

Gtaxは多くの海外取引所に対応しており、APIを使って自動的に取引データを収集することができます。

それらを分析して損益を算出し、確定申告に必要な書類を作成してくれるのです。

特にDeFiでの取引やNFTの売買など、手計算が難しい案件にも対応しています。

海外取引所のヘビーユーザーにはおすすめのツールと言えるでしょう。

多数の海外取引所に対応。APIで自動連携して一括計算が可能

Gtaxは、バイナンスやコインベースなど大手から、Kucoin、Huobiといったマイナーな取引所まで、幅広い海外取引所に対応しているのが特徴です。

各取引所との自動APIでデータ連携ができるので、膨大な取引履歴もすべて自動で取り込むことができます。

連携した取引履歴は自動で損益計算され、総平均法と移動平均法の両方の計算結果を比較できます。

申告に適した方法を選べば、税務署に指摘されるリスクを減らせるでしょう。

イールドファーミングやNFTの利益まで自動で算出してくれる

Gtaxは、イールドファーミングで得た報酬や、NFTの売買益など、通常の取引以外で生じた利益も自動計算することができます。

DeFiの複雑な取引履歴を人力で計算するのは至難の業ですが、Gtaxなら自動APIにより正確な所得を割り出してくれるのです。

確定申告の際は、これらの所得も漏れなく申告する必要があります。

Gtaxを活用すれば、申告漏れのリスクを減らせるでしょう。

仮想通貨の税金対策!海外取引所のお得な活用法

海外取引所の活用方法によっては、仮想通貨の税金を減らすことが可能です。

ただし節税ありきの取引は、予期せぬリスクを招く恐れもあります。

税金の安さのみを重視するのではなく、自身のスタイルに合った取引所を選ぶことが何より大切だと言えます。

ここでは、海外取引所を使った税金対策の具体例を紹介しつつ、留意点についても解説します。

海外取引所のレバレッジ取引で損失を出し税金を安くする

海外取引所の中にはレバレッジ取引に対応しているものがあり、これを活用すれば税金対策になります。

レバレッジで大きな損失を出せば、利益と相殺して所得を減らすことができるのです。

年末にわざと損失を発生させ、利益と損失を通算するイメージです。所得が減れば、当然税金も安くなります。

ただし、レバレッジ取引には大きなリスクが伴います。

下手をすれば資産を大きく毀損しかねません。

節税を意識するあまり、無理の利用損益を出すのは避けるべきでしょう。

海外取引所で仮想通貨のレバレッジ取引を行いたい方は、「海外仮想通貨FXの最大レバレッジは?おすすめの取引所も紹介」を参考にしてください。

年末にポジションを決済し、利益と損失を通算することで節税に

年末に利益が出ているポジションと、損失が出ているポジションを決済することで、損益を通算して所得を減らす方法もあります。

所得が減れば、その分税金も安くなるので節税効果が期待できます。

ただし、損失を出すためにわざとポジションを決済するのはおすすめできません。

あくまで自然な取引の流れの中で、節税効果を意識する程度が丁度よいでしょう。

ただし、自己責任での取引が大前提。無理のないレバレッジ設定を

税金対策とは言え、レバレッジ取引は元本を大きく上回る損失を招く恐れがあります。

投資金額に見合わない過度なレバレッジ設定は厳に慎むべきです。

適切なリスク管理のもと、無理のない範囲でレバレッジを効かせるのが賢明でしょう。

どれだけ節税効果があっても、取り返しのつかない損失を出してしまっては元も子もありません。

健全な取引を心がけることが何より重要です。

税金の安い国に移住するのも1つの手

仮想通貨の税制が厳しい日本を離れ、税制の緩い国に移住するのも一案です。

仮想通貨非課税の国に拠点を移せば、日本の税制を気にすることなく取引できるでしょう。

シンガポールやマレーシア、ドバイなどは仮想通貨の非課税国として知られており、移住先の候補になり得ます。

ただし、海外移住には様々な手続きが必要で、国によって居住要件も異なります。

長期的な視点に立ち、事前の綿密なリサーチが不可欠と言えるでしょう。

シンガポールやマレーシア等の仮想通貨非課税の国もあり

シンガポールやマレーシアは、仮想通貨に非課税の国として知られています。

シンガポールやマレーシアに移住できれば、日本の税制を意識せず自由に取引できるでしょう。

特に個人の仮想通貨取引に対しては一切課税しない方針を取っています。そのため、節税対策として有力な選択肢になるでしょう。

ただし、シンガポールやマレーシア等の国への移住には、語学力など様々なハードルがあります。

生活環境の変化にも適応しなければなりません。

簡単に決められる選択肢ではないことは、認識しておきましょう。

長期的な海外移住の場合は、事前の綿密なリサーチが必要不可欠

海外移住を検討するなら、移住先の国の制度をしっかりとリサーチしておく必要があります。

仮想通貨の税制だけでなく、ビザの取得条件なども含めて確認が必要です。

また、現地の生活コストや治安、医療水準なども重要なポイントになります。長期的に暮らすことを考えると、税制面の優遇だけでは判断できないのです。

さらに、収入源の確保や言語の習得など、克服しなければならない課題は多岐にわたります。

綿密なリサーチと覚悟を持って臨むことが肝要だと言えるでしょう。

海外取引所を活用した仮想通貨の税金対策に正解なし

海外取引所を利用して節税を図る方法は、一見お得に見えるかもしれません。

しかし、安易な節税ありきの取引は、かえってリスクを高める結果になりかねません。

重要なのは、自分に合った取引所を見つけ、適切な申告を行うことです。

節税効果は二の次と考えるべきでしょう。

税制の優遇を過度に意識するあまり、高リスクの取引に手を染めるのは本末転倒だと言えます。

節税効果のために性急に海外取引所を使うのは危険

節税効果を意識するあまり、海外取引所の利用を性急に決めるのは危険です。

国内取引所に比べて、海外取引所にはリスクが多く潜んでいることを忘れてはなりません。

例えば、ハッキング被害に遭うリスクがあります。海外取引所の中にはセキュリティ対策が不十分なところもあり、利用者の資産が流出する事件が後を絶ちません。

また、海外取引所の突然の閉鎖や監督当局からの摘発など、予期せぬトラブルに巻き込まれる恐れもあります。

自己防衛の方法が限られている以上、慎重に取引所を選ぶ必要があるでしょう。

自分に合った取引所を見つけ、コンプライアンスを守ることが肝要

仮想通貨の税金対策において最も大切なのは、自分に合った取引所を見つけ、コンプライアンスをしっかりと守ることです。

取引所選びの際は、セキュリティ対策や利用規約、サポート体制などを入念にチェックしましょう。

自分が安心して利用できる取引所を選ぶことが重要です。

そして何より、税法に基づいた適切な申告を行うことが肝要です。

節税を意識するあまりルールを逸脱すれば、脱税のリスクを負うことになります。

適正な納税と健全な取引を心がければ、仮想通貨投資でWin-Winの関係を築くことができるはずです。

おすすめの海外取引所は「日本人におすすめ!仮想通貨海外取引所ランキング【日本語対応】」で詳しく解説しているので参考にしてください。

関連するよくある質問

最後に、仮想通貨の海外取引所の税金に関連するよくある質問に回答します。

関連するよくある質問

- 仮想通貨の海外取引所は税金がばれないの?

- 仮想通貨の海外取引所の脱税で税務署は来る?

- 海外口座に仮想通貨の利益がある場合の税金は?

- 仮想通貨の税金の抜け道はあるの?

- 仮想通貨の確定申告のタイミングは?

- 海外移住の際の仮想通貨の税金対策は?

- 仮想通貨の海外取引所の確定申告は?

仮想通貨の海外取引所は税金がばれないの?

仮想通貨の海外取引所の利用者でも、税金はばれます。

仮想通貨の海外取引所を利用しても、そこで得た利益は日本の税法に基づいて申告する必要があります。

国税庁は各国の税務当局と情報交換を行っているため、海外取引所の利用履歴を把握することが可能です。

つまり、利用者の送金記録などから取引の事実が発覚するケースもあります。

税金がばれないと思うのは危険なので、適正な申告を心がけましょう。

仮想通貨の海外取引所の脱税で税務署は来る?

仮想通貨の海外取引所で得た利益を申告せず、脱税行為を働いた場合、税務署による調査や処分の対象になる可能性があります。

国税庁は各国の税務当局と情報交換を行い、仮想通貨取引の利用実態を把握しています。

悪質な脱税行為には、重加算税や延滞税などのペナルティが科されることもあるので注意が必要です。

海外口座に仮想通貨の利益がある場合の税金は?

海外の取引所や海外口座に仮想通貨の利益がある場合でも、日本の居住者であれば所得税の課税対象となります。

利益が生じた時点で、その金額を雑所得として申告する必要があるのです。

海外口座の利用実態は国際的な情報交換により税務当局に筒抜けになっています。

適正な申告を心がけることが重要です。

仮想通貨の税金の抜け道はあるの?

仮想通貨の税金に関する明確な抜け道はありません。

海外取引所を利用していても、そこで得た利益は雑所得として申告が必要です。

税金を払わずに利益を得ようとするのは脱税行為に当たり、ペナルティの対象となる恐れがあります。

仮に一時的に税金を逃れられたとしても、のちのち高い代償を払うことになりかねません。

適正な納税が何より大切だと言えるでしょう。

仮想通貨の確定申告のタイミングは?

仮想通貨の海外取引所を利用した取引については、国内取引所の場合と同様に、確定申告が必要となります。

申告のタイミングは、原則、翌年の2月16日から3月15日までです。

1月1日から12月31日までの1年間に発生した仮想通貨取引の利益(損失)について、翌年の確定申告期間に申告します。

例えば、2026年中の取引については、2027年2月16日から3月15日までに申告が必要です。

納税額が一定以上の場合:翌年の2月16日から3月15日まで

仮想通貨取引による所得を含めた、全ての所得の合計額から算出された税額が15万円を超える場合は、上記の申告期間内に確定申告を行う必要があります。

納税額が一定未満の場合:翌年の2月16日から3月15日まで(任意)

仮想通貨取引による所得を含めた、全ての所得の合計額から算出された税額が15万円以下の場合は、確定申告は任意です。

ただし、雑所得(仮想通貨取引による所得)が20万円を超える場合は、確定申告が必要となります。

損失繰越を行う場合:損失が発生した年の翌年の2月16日から3月15日まで

仮想通貨取引で損失が発生し、その損失を翌年以降の利益と相殺するために損失繰越を行う場合は、損失が発生した年の確定申告期間内に申告を行う必要があります。

海外取引所を利用している場合でも、国内取引所と同じタイミングで確定申告を行うことが重要です。

申告期限を過ぎると、無申告加算税や延滞税などのペナルティが課される可能性があるため、注意が必要です。

また、海外取引所の取引データを正確に記録し、税務署から求められた場合に提出できるように準備しておくことも大切です。

海外移住の際の仮想通貨の税金対策は?

海外の仮想通貨非課税国に移住することで、日本の税制を回避できる可能性はあります。

しかし、海外移住には様々なハードルがあり、税金対策だけを目的とするのは現実的ではないでしょう。

また、移住先の生活環境やビザの取得条件など、様々な角度から検討する必要があります。

安易な判断は禁物で、綿密なリサーチと覚悟を持って臨むことが肝要です。

仮想通貨の海外取引所の確定申告は?

仮想通貨の海外取引所を利用している場合、そこで得た利益を日本の確定申告で報告する必要があります。

利益が発生した時点で雑所得として課税対象となるため、取引履歴をもとに所得を正しく計算しなければなりません。

その際、Gtaxのような自動計算ツールを活用するのがおすすめです。

APIを使ってデータを連携させれば、複雑な計算作業を大幅に効率化できるでしょう。

まとめ:海外取引所の仮想通貨の税金について

本記事では、仮想通貨の海外取引所の税金について解説しました。

海外取引所で仮想通貨を取引して利益を出した際は、税金が発生します。その税金に対しては確定申告が必要です。

確定申告をせずに脱税しても、国税庁にばれる可能性が高いため、税金は必ず納めましょう。

コメント